Note: 本期共3000余字,主要内容包括:宏观因素综述,选举年模式,成功消化冲击,恐慌和贪婪,山寨年和清仓,云挖矿被骗,BTC对冲通胀,Base活跃地址数,二季度机构钻石手,等。

/1. 周末,风平浪静。BTC悄然修复,回归到59-60k区间,贴近6万刀。空头周五的突袭连56k都未能拿下,多头已经几乎完全收复失地,粉碎了空头的幻想。

USDT 7.2,相对于usd/cnh 7.16正溢价已经很小,几乎持平了。美元指数上周收于102.4,跌到了7个月以来的低点。黄金终于向上攻破关键整数关口$2500刀,收于$2507.8,再创历史新高。在央妈连续数月停止增持黄金的情况下,它依然能够强势突破,这体现了市场的内在动能已经被调动起来了。不管分析师们口头上如何否认美经济有衰退可能,黄金的强势上涨,甚至连华尔街都压不住的时候,对于美经济衰退的预示,就是昭然若揭的了。

市场继续评估最新的经济数据,以寻找美联储前景的线索。美国公布的一系列乐观经济数据推动市场看好美联储在9月降息25个基点,而非大幅降息50个基点,但市场押注通胀正在向美联储目标靠拢,使得市场略微看好FOMC将在今年余下的三次会议上降息100个基点。

美国 7 月份新屋开工和建筑许可数量均跌至四年来的最低点,这表明紧缩性货币政策可能对住房供应前景产生更大影响。

7月份零售销售增长超过预期,首次申请失业救济人数意外降至一个月低点,而密歇根大学消费者信心指数好于预期。

与此同时,英国零售销售反弹和强劲的英国GDP支撑了英镑,而日元本周回吐了部分抛售,给美元指数带来压力。

/2. 加密分析师 Matthew Hyland 说,根据前几届美国选举年模式,近期BTC缺乏动力的趋势可能会发生显著逆转。

不过,他的观点是基于对2012年8月美股的回顾。当时美股出现了大规模崩盘。然后慢慢进入美国大选周期,大选结束后美股才开始大幅上涨。据此他认为,BTC的价格或将在当前区间内维持一段时间,然后可能在 10 月、11 月走出这个区间。

把美股的历史生搬硬套到BTC上,似乎并没有很大说服力,感觉更像是为了凑10月、11月这个时间节点而找的说辞,呵呵呵~

/3. QCP Capital说,年底前保持乐观。市场本周成功消化了BTC和ETH的各种供应冲击消息。尤其是Jump tradings抛售ETH后,市场甚至反弹了。

嗯,这就是所谓的利空出尽就是利好嘛?哈哈~

BTW, 前几天说的美政府转入coinbase prime的1万枚BTC,有分析师说疑似托管的,现在又传出消息说,恐怕是已经抛售了。难道这就是8月16日那根针的真正原因?

三箭资本Zhu Su(就是那个一度破产掉诸多投资者本金被关进监狱的家伙)发帖说当前市场缺乏看跌理由。他列举的几条原因如下:

1) 宏观恐慌消退

2) 加沙和平即将到来

3) 夏季淡季结束

4) 大量交易和流动性流失已经发生

5) 人们满足于“周期结束”的说法

6) cz 即将出狱

7) BTC接近60k,图表对传统金融来说看起来不错

KOL的观点是个人的偏见。看普通小散的评论,也有说现在市场看空恐慌的一批,很多人都清仓待跌,等一波大回调了。

从恐慌贪婪指数看,现在市场情绪的确也是处于极度恐慌的状态。

好像前几天还看到那个一度火了一把的所谓美女KOL好像叫什么Nina的,也发了长帖说自己清仓了山寨,撤出了本金,还留下一丢丢BTC,之类的。

看咱们读者朋友们,似乎也有很多人采取了大致的防御措施。

反而觉得,这似乎就是市场触底的信号。市场很可能在大家的错愕中,突然,以迅雷不及掩耳之势,拔地而起,把所有空仓,甩在身后。

又想起2023年底、2024年初就说过的山寨年的说法。

如果大家都知道2024是布局山寨的恰当年份,那么岂不是人人都要发大财?

所以市场一定会在最后阶段,逼迫绝大多数人,甚至专业交易员,都出于恐惧而下车。

这样车才能足够轻。2025牛市一来,才有可能跑得比BTC还快。

试想当年SHIB,如果2020年底就有大量投机资金重仓,它还有机会创造什么几个月上万倍的神话吗?绝无可能!

投机,从来都是与大众为敌的冒险行为。不敢冒归零、亏光底裤的风险,不能承受常人无法忍受的压力和亏损,谈何快速赚取十倍百倍千倍?

永远不要高估自己的投机能力和心理承受力。敬畏市场,敬畏客观规律。

加密投资公司 Mechanism Capital 联创 Andrew Kang 则认为,我们很可能正处于许多人的安乐死过山车中。即使BTC创下新高,也并不意味着山寨币会跟上。

他认为,这是山寨币市值创下较低高点的第一个周期。山寨币将于 2025 年左右触底,下一波浪潮将由与去中心化 AI 基础设施相关的代币推动。AGI 将需要不可阻挡的通信、价值转移、训练、计算/推理、能源市场和数据存储轨道。

/4. 看报道说长沙一个哥们儿花了小200万租服务器挖矿,结果被骗了。

他这个类似于“云挖矿”。记得从2018年开始,就各种“云挖矿”层出不穷。但是一个都没碰。

虽说挖矿听起来每BTC获取成本比在二级市场购买要低很多,甚至能打5折。看起来是“立赚100%”。但这是建立在承受诸多超出普通散户认知之外的巨大风险基础之上的超额收益。

如果你相信BTC的体系是风险正比于收益的公平系统,那么,你就很容易得出推论,二级市场购入,看似价格更高,但是风险低,也是划算的,并不吃亏。

至于别的云挖矿,风险远超收益,比如收割了无数人的FIL挖矿,几乎接近于“骗局”,就不消说了。谁被割了都只能默默舔舐伤口,锥心的痛又有几人诉说?

/5. Coinbase 首席执行官 Brain Armstrong 回应马斯克谈及通胀问题的帖子时说,BTC是对过度通货膨胀的制衡。购买它就是对通货膨胀投反对票。

他这话其实说到点子上了。

之前曾经介绍过纽约联储研究BTC和各种宏观因素的脱钩。唯一有一丢丢相关性的,就是通胀数据。

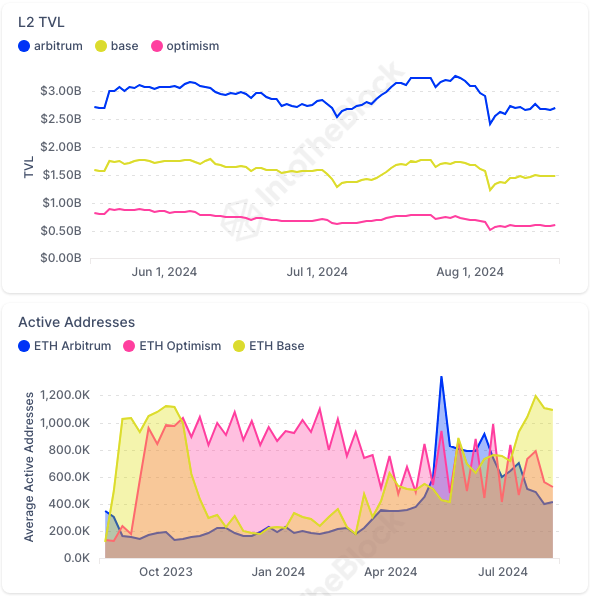

/6. IntoTheBlock 数据,Base 活跃地址数超 105 万,超过 Arbitrum(52.9 万)和 Optimism(40.8 万)活跃地址数之和。

看一下TVL,Arbitrum依然遥遥领先。那么OP搞了那么多活跃地址,是什么原因呢?炒meme,吸引一堆小资金投机者?具体就得看业务情况了。

不过整体上看,OP的确是比较拉垮一些。Base反而有后起超越之势。

另外就是Arbitrum的领先优势其实也并不稳固。

L2最终格局走向何方,变数其实仍然很大:

第一,L2 乐观技术路线和零知识证明技术路线的变数;

第二,以太坊L2 流量碎片化和生态价值问题的变数;

第三,以太坊和新公链之争的变数。

/7. Bitwise 首席信息官 Matt Hougan 总结了一下机构2季度持仓,总体增持,并钻石手持有(BTC ETF)。

机构仍在增持:Q2 10 支现货BTC ETF 总计有 1924 个机构持有者,高于 Q1 的 1479 个,该数据增涨约 30%,考虑到BTC Q2 是下跌,这个成绩已经很不错了。

大部分机构投资者是钻石手:在 Q1 的申报者中,44% 的机构在 Q2 增加了对比特币 ETF 的持仓,22% 的机构保持不变,21% 的机构减少了他们的头寸,13% 的机构清仓退出。

对冲基金仍然是持仓大户:大多数 ETF 的顶级持有者都是主流对冲基金。也有大量的顾问、家族办公室和精选的机构投资者。

财富管理公司和养老金还没有大举下场。

总体上这一波的下跌,给了机构充分的进场机会。从OG到机构的充分换手,铸就下一个牛市的基础。

👉 延伸阅读 · 交易所注册与返佣教程

如果你打算进一步参与币圈交易,这几篇常用教程可以帮你快速上手:

风险提示:加密货币交易波动较大,请根据自身风险承受能力谨慎参与。