最近在思考一个问题,有人说web3是骗局,有人说web3是未来,有人只想问web3能搞钱嘛?到底能不能赚钱,或者说到底有多赚钱,我还是蛮好奇的,索性花了点功夫找了点数据,来看看web3这些大家熟悉的公链和产品一年到底可以有多少钱,凭什么市值这么高。

以及希望找出投资方和市场偏爱哪些项目,帮助和指导我们建立整体行业投资大局观。

如果把web3的项目当作一个公司来看的话,营业收入肯定就是最重要的指标。web3公司目前能创造多少收入,虽然不同公司的业务模型不一样,收入模型也不太一样,我试着把他们分为公链L1,应用类:NFT交易所,defi,gamefi,工具四个赛道。

分别研究赛道竞争格局和收入模型,可以帮我们对单一赛道有整体了解,以及把握具体投资方向。

由于各个项目细分收入模型较为复杂,同时无法做到单个项目分别收集。我选择了采用了比较可信的数据来源Token Terminal。

输出以下完整分析内容,由于链上数据不可能完全汇集,以下只保留Token Terminal网站拥有的项目数据,主要指标使用的是总收入指标。

总收入:总收入等于用户支付的总费用。它是在给定的时间段内计算的。例如,某一天的每日总收入等于当天(24小时)支付的费用。

(解释源自网站白皮书,部分协议没有发放Token,故未采用协议收入指标。)

收入调研分析

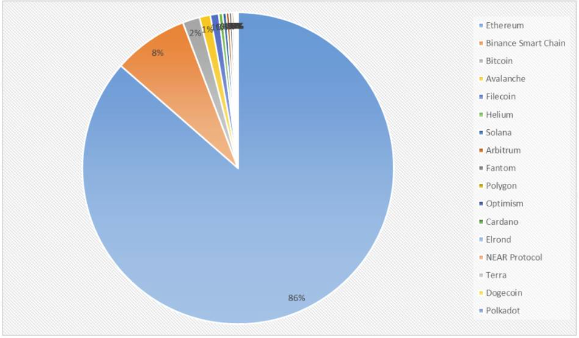

1、过去1年web3区块链L1的收入情况级别:

比特币和Doge不适用公链分析,FIL,AR存储类协议和HNT物联网需要单独分析。

顶部选手:Ethereum

过去1年总收入为10 billion USD,在榜单中遥遥领先,其主要收入的模式是“出售区块空间”,也就是GAS手 续费,相当于平台抽税。

多强选手:币安等

安安牢牢站住老二的位置,雪崩链完成过亿收入。其中二层Arb和op收入值得关注,已经吊打三线公链。

掉队选手:Erlond,Near,以及两大跨链之王Polkadot和Cosmos。

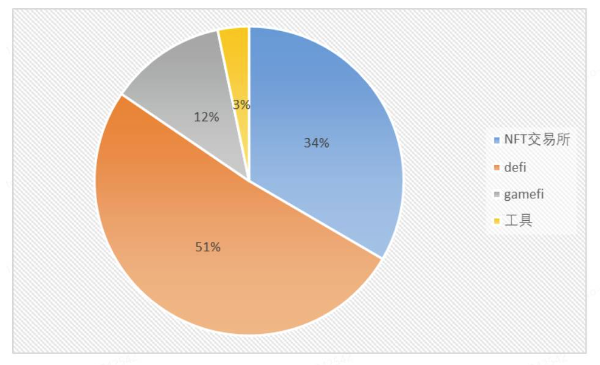

2.过去一年,Web3去中心化应用程序收入情况:

应用类NFT交易所的收入是版税抽佣,Defi的收入模式主要是交易手续费和流动性LP收入,以及资产管理的利差。

Gamefi的收入模式主要是版税抽佣、转账手续费、销售NFT等。工具类的收入模式主要是服务费。 应用类主要收入构成由Defi占据50%,Nft交易所34%,Gamefi占据12%,工具类3%。

虽然应用类总收入相较公链高的多,但其中Defi类应用收入接近90%是提供给其资方LP,协议本身并未捕获这么高的协议收入。

收入和代币价值捕获

Web3公司产生的总收入构成如下: 总收入=资方收入+协议收入。

资方收入

资方为协议提供流动性进行做市和提供借贷,或者质押成为出资人的角色,他们在获得扣除本金的收益后,这 部分收益由资方获得,收入也自然归属于他们。比较明显收入构成的应用是:Uni,Aave,Lido等。

协议收入

协议提供服务或产品后收入的属于自身的收入,协议收入可以来衡量协议的盈利能力。例如:Gas费,工具手 续费,NFT交易手续费等等,这一部分收入主要分配给国库或者代币持有者,或者直接销毁ETH。

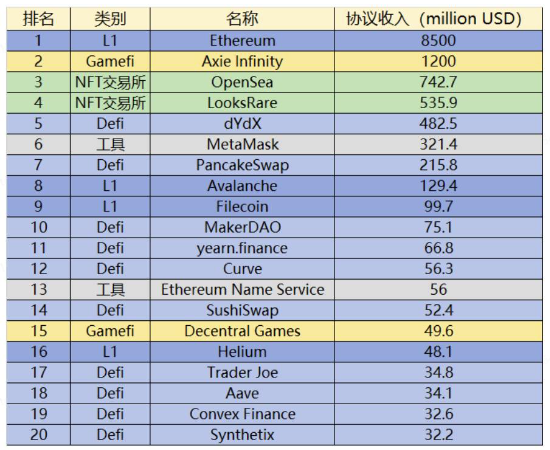

(个人统计了StepN项目收入接近400m,包含税收和Gmt代币燃烧,以及Raca元兽游戏通过销售节点和元兽累 计协议收入超过200m,可以进入前20名。

以及其他相关热门游戏由于中心化和分布在不同链上,BSC链的协议收入网站未统计。)

过去1年,Web3去中心应用和区块链协议收入情况

目前Web3协议代币的主要问题是,虽然用户享受到了质押收益和治理权,但最核心的经济利益现在仍然不能够保证。相当多的协议代币模型设计,并没有做到让协议代币正反馈捕获协议的收入。这也是被人诟病的地方。

赛道简析

公链类

公链L1的主要商业模式是出售区块空间,获得Gas费作为公司收入,这其中以太坊通过高额的Gas费捕获了大量的手续费消耗,相当于手续费直接回购销毁赋能ETH代币,通过其巨大的收入支撑其市场价值。

而其他公链Sol,Ada,Polk等Pos公链通过较为中心化节点质押筹码锁仓,来形成市值支撑,不过由于低廉的手续费收入,其商业模式营业收入令人担忧,其市场价值主要依托市值管理和锁仓来形成。部分三线公链单纯 要靠业务收入是完全无法支撑其估值空间的。

不过可见市场对公链赛道的乐观估值,公链Token由于可以借用其生态应用捕获公链代币,为其提供大量的应用场景,使得即使公链手续费收入不及单—Defi,但是估值依旧高企。

新公链的主要估值模型无法通过收入来进行评估,得结合未来空间和炒作共识来定价。长期发展需要生态,技 术开发应用带来流量,流量带来资金。

应用类

Defi目前仍旧是区块链最强的应用赛道,虽然已经经过去泡沫化,但是最后沉淀下来各个公链头部的协议,的确通过其商业模式赚取了大量收入,不过由于其代币经济设计,大量协议的代币是完全没得到收入的价值回馈。

比如UNI的协议创造了接近13亿收入,其全部反馈给了LP提供者,UNI代币完全没由得到任何价值回馈。做到了真正的去中心化,未来或许V4版本会抽取手续费分成,实现对UNI代币的赋能。

DEFI很多协议的代币被人戏称为纪念币和矿币,其市值支撑仍然只能靠做市管理和未来共识。

但随着公链生态繁荣,相应链上头部效应自然产生更强的马太效应,协议应用要创新,需要关注尚不存在龙头的差异化市场,如衍生品,保险等。

NFT交易所是是一个垄断和火爆的赛道,NFT的火爆目前基本完全被以太坊链捕获,交易平台的版税抽成极高 (2—2.5%),对比DEX可以做到0.3%的手续费。

NFT赛道应用的商业模式非常具有想象力,其中未发币的Opensea堪称现金奶牛,已经发币的Looksrare存在大量刷量交易,虽然交易挖矿的模式,产生了大量现金收入,但是其收入构成的不健康,造成了代币倾泻式的砸盘,是对代币持有者的巨大伤害。

由于形成了巨大的头部效应,后期选手需要非常强的产品设计和大量NFT优质项目,才可能对现有市场造成较大影响。NFT发展仍处于早期阶段,交易所赛道仍值得关注,结合优秀代币设计,仍有巨大想象力。

Gamefi应用创造出了非常大的营业收入,其商业模式是版税抽佣,转账手续费和NFT销售等,是真正的现金奶牛,并与项目代币做到很好融合赋能。

虽然多数协议均走成了过山车,是由于其承诺的固定回本周期的庞氏模型,造成了债务危机坍塌,治理代币不断抽走经济体的价值,实用代币作为其债务承担对象,不断超发的通货膨胀,导致持续不断的下跌,也造成游戏经济无法长期持续。

如Axs和StepN,治理代币捕获了部分收入回馈,爆火背后的更多的价值来自于庞氏的投机狂热,并未完成长期的产生外部性。

链游需要长久持续下去,需要更合理的经济模型设计和游戏机制。链游由于融合多种经济要素和交易行为,可 以结合传统游戏的成功经验,存在非常多的创新可能,是非常值得关注的赛道。作为个人投资者,投机泡沫是 利润非常大的来源。

工具类,较明显的为Metamask钱包,主要收入来源代币兑换手续费,尚未发币,捕获了为了用户提供便利的 价值。

另一个非金融的应用ENS,捕获了以太坊生态的红利价值。整体收入模型都是非常稳健增长,依托整体区块 链生态发展。不过由于Ens收入均化为国库,没有给代币赋能回馈。

工具类应用目前整体占比较小,容易做出小而美的应用,可以在细分领域形成非常好的竞争优势,属于长期与区块链行业一起发展的赛道,是长期价值赛道。现阶段工具类协议想象空间较小,区块链生态发展继续更进一 步,才会有想像空间。

总结

简要分析Web3公司已经具备的商业模式,和创造巨额收入能力。结合目前各大公链的日活用户数据判断(以太坊50w,币安100w),可以预见未来Web3公司可以产生的收入量级会存在多大的提升空间。

这里面超强的现金流收入和极低成本人力的运作模式,都是不断号召人才和资本进入的强大引力。

如何让产品收入对整个社区或代币产生更好的价值回馈?是Web3创业者需要不断思考的议题。而我们投资者也需要紧跟市场项目,分析其竞争力和创新价值。判断其潜在的价值空间,并从中盈利。

以上,Dyor。

数据来源

收入数据来源:

https://tokenterminal.com/terminal/metrics/total-revenue

活跃用户数据来源: