Note: 本期内参共约5500余字,主要内容有:宏观态势,被指认中本聪的开发者隐匿了,研究机构称明年底BTC保守20万刀,BTC即将金叉,对欧央行研究论文的批评,爆红的memecoin,等。

周三,加密市场继续回调,BTC下挫至66k一线。usdt 7.09,继续低于usd/cnh 7.14。上证指数收涨在3300点以上。美元指数继续快速升高突破104.4。10年期美债收益率继续升高,目前已升至约4.23%的水平。黄金日内一度攀升至$2750。

投资者继续减缓对美联储大幅降息的押注,同时为即将到来的美国总统选举做好准备。美元也受到国债收益率上升的影响,基准10年期国债收益率首次突破4.22%,是自7月底以来的最高水平,原因在于强劲的经济数据和赤字担忧。

市场目前预计美联储在11月将选择较温和的25个基点降息,概率约为90%,而在9月已实施了50个基点的“大幅”降息。投资者还期待周三发布的美联储经济状况褐皮书,以获取其对经济前景的最新展望。美元对其他主要货币的汇率维持在多个月的高位,尤其是对日元的购买活动最为明显。

德意志银行的利率策略师 Steven Zeng 表示,美债收益率上升“反映出经济衰退风险的可能性降低”。

…

[1] coindesk报道,前段时间被HBO寻找中本聪的纪录片指认为中本聪的BTC核心开发者Peter Todd因为不堪骚扰而躲藏了起来。这些个媒体人真是办了个大坏事。

一部由卡伦·霍贝克(Cullen Hoback)制作的纪录片暗示BTC开发者彼得·托德(Peter Todd)可能是中本聪(Satoshi Nakamoto),理由是他对密码学的早期兴趣、技术技能,以及一段被认为是论坛失误的言论,尽管托德否认了这些说法。报道称,托德因大量的财务请求和来自那些相信他拥有中本聪财富的人的潜在威胁而选择隐匿,这凸显了此类公开指控所带来的现实危险。

BTC开发者彼得·托德(Peter Todd)在HBO备受关注的纪录片《电钱:BTC谜团》中被指称为中本聪(Satoshi Nakamoto),据《连线》(Wired)报道,他已选择隐匿。纪录片由卡伦·霍贝克(Cullen Hoback)拍摄,霍贝克曾揭示QAnon阴谋背后的面孔。然而,托德在给CoinDesk的邮件中否认自己是中本聪。霍贝克认为托德是中本聪的证据包括他从小对密码学的兴趣、与亚当·贝克(Adam Back)的关系(贝克曾给中本聪发过邮件)、他的技术能力和英国语言背景。

纪录片通过2010年一次公共论坛的交流提供了最有力的线索,托德似乎无意中以自己身份回复了一条帖子,而非神秘的BTC创始人,这暗示了身份的潜在失误。霍贝克提出这可以作为托德可能是中本聪的证据,但纪录片没有作出明确的声明。BTC社区大多对霍贝克的发现不以为然,然而霍贝克仍坚信托德确实是中本聪。

但这些指控带来了严重的现实影响。托德告诉《连线》,纪录片的影响迫使他隐匿。他的邮箱被求助的财务请求淹没,还面临着“疯狂人士的持续骚扰”威胁。托德现在最关心的就是个人安全,以防犯罪分子相信他就是中本聪:中本聪的钱包中持有超过100万个BTC,按当前价格计算价值超过670亿美元,这使得这个未知身份位列全球25位最富有的人之一(币圈交易员之家cryptotradingcafe.com)。

托德对《连线》表示:“虚假地声称普通人拥有超常的财富使他们面临抢劫和绑架等威胁。这不仅是个愚蠢的问题,而且是危险的。中本聪显然不希望被找到,这是有充分理由的,没有人应该帮助试图找到中本聪的人。”

…

[2] theblock报道,经纪公司伯恩斯坦的分析师称,2025年底“保守”估计BTC将达到20万刀。

伯恩斯坦分析师预测,BTC将在2025年底之前达到20万美元,并称这一预测是“保守的”。

研究和经纪公司伯恩斯坦的分析师声称,他们对2025年底BTC价格预测的20万美元是“保守的”,并敦促怀疑者重新考虑在创纪录的美国债务水平下,加密货币的有限供应。

“BTC将在这个周期(2025年底)达到20万美元,”伯恩斯坦数字资产负责人高塔姆·楚加尼(Gautam Chhugani)在周三发给客户的消息中表示,“我们是保守的。”

这项预测紧随伯恩斯坦发布的《BTC黑皮书》(注:不是塔勒布写的那个《BTC黑皮书》哦),旨在让机构投资者更易于接触和投资加密货币。楚加尼提到:“如果你是BTC怀疑者……也许在美国债务创下新纪录(目前为35万亿美元)和通胀威胁依然存在的世界里,有限供应的‘价值储存’数字资产并不是个坏事。如果你喜欢黄金,你应该更爱BTC。”

对于不想直接投资BTC的投资者,这位分析师建议可以考虑全球最大的BTC公司财务持有者微策略(MicroStrategy)的股票,以及继续扩大其加密服务的Robinhood作为间接投资的替代方案。

楚加尼还强调了美国上市公司如Riot Platforms和CleanSpark的潜力,它们正在为BTC挖矿整合千兆瓦的电力,以及像Core Scientific这样的人工智能多元化公司,利用其宝贵的电力管道,满足人工智能托管服务的需求,同时仍在管理BTC挖矿业务。

…

[3] coindesk报道,尽管对美国国债收益率上升的担忧被过度夸大,BTC即将形成“金叉”,这似乎仍然预示着看涨前景。

报道讨论了BTC即将出现“金叉”信号,并分析了美国国债收益率上升的影响。尽管一些分析师对国债收益率上升表示担忧,认为这可能导致BTC价格下跌,但TS Lombard认为这种担忧可能被夸大,认为BTC的上涨趋势仍然强劲。

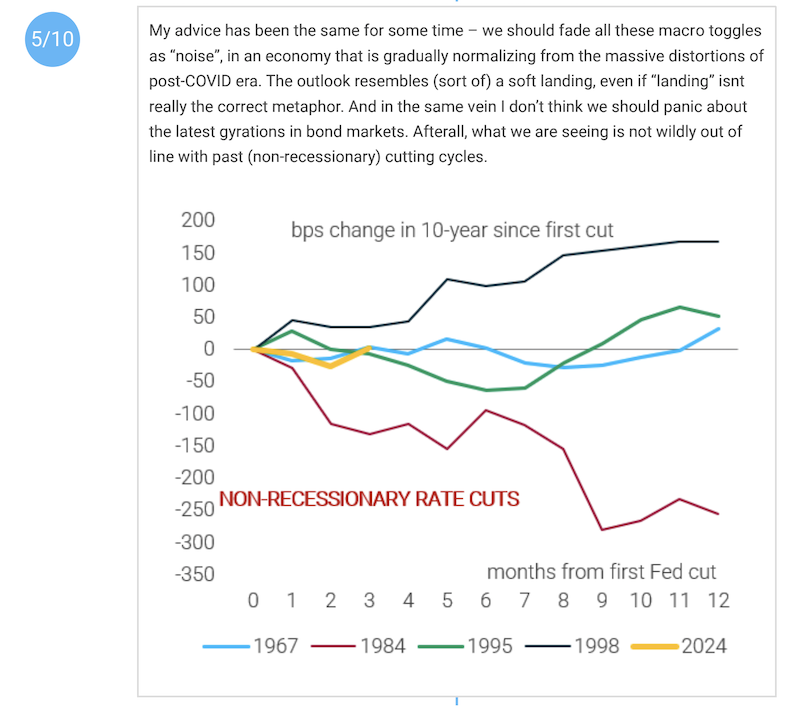

报道提到,近期美国10年期国债收益率突破200日简单移动平均线,达到4.26%的三个月新高。这种“无风险利率”的上升使得债券更具吸引力,可能会吸走资金,影响加密货币等风险资产的表现。然而,分析师指出,当前的国债收益率上涨与以往非衰退期间的降息模式相一致,并不一定对风险资产构成负面影响。

TS Lombard的分析认为,当前美联储的降息并非政策错误,因为降息可能不会像1967年那样重新引发通胀。此外,黄金作为传统避险资产,在名义和实际收益率上升的情况下仍在创新高,这对BTC等储值资产是个利好信号。

最后,报道提到BTC的50日简单移动平均线(SMA)即将突破200日SMA,形成“金叉”模式,通常预示着短期价格动能强于长期动能,可能会引发一轮牛市。历史上,金叉出现后,持有BTC的投资者曾获得显著回报。

这篇报道有趣的地方在于,其中提到TS Lombard的说法,美联储开启降息通道是美联储为了大选而做出的经济政策失误。

总部位于伦敦的宏观经济研究公司TS Lombard对这一观点表示不同意见。

“美联储认为政策紧缩,想要逐步降息。如果就业数据出现问题,他们会迅速降息;如果就业回升,他们会减少降息。两个月前,债券市场预期有很大可能会滞后于经济形势。现在衰退的偏向已经消失,收益率上升。这并不会对风险资产构成看跌影响,也不意味着美联储犯了错误,”TS Lombard全球宏观管理董事达里奥·帕金斯在10月17日发给客户的报告中说。

帕金斯补充道:“如果有人犯错,那就是那些将观点固定在‘政策失误’上的人——似乎与当局的做法无关。”

这份研究报告解释道,美联储的降息不会像1967年那样重新引发通胀,原因包括高利率下的债务再融资,同时强调最近国债收益率的上升与以往“非衰退性降息”的模式是一致的。

该图表显示了在过去非衰退性降息周期中,初次降息后12个月10年期收益率的表现。除了1984年以外,10年期收益率在首次降息后上升,这意味着我们目前看到的情况并不令人惊讶,并且可能不会导致资金从风险资产大幅流出到债券中。

此外,根据美联储的数据,既不刺激也不紧缩的中性利率在2.5%到3%之间,低于目前联邦基金利率(基准利率)4.75%到5%区间的200个基点。

换句话说,近期的降息不一定是政策失误,美联储“即使在经济强劲的情况下,也可以进行大幅降息”,根据帕金斯的说法。

值得注意的是,黄金作为一种零收益的传统避险资产,在名义和实际收益率上升的情况下不断创下新高,这为BTC等被视为价值储存的资产提供了看涨的信号。

有趣的是,看法完全相反的人,比如对冲基金巨头 Paul Tudor Jones 在接受 CNBC 采访时表示,政府支出可能会导致债券市场出现重大抛售。他对美国债务的走向表示担忧,并指出他目前看好黄金和BTC作为投资选择。“我做多黄金,也做多BTC”。他认为“所有的道路都通向通胀”。

另外有人给出了另外一个强烈看涨信号:在行情小幅回调的情况下,现货大户开始大举上杠杆加仓(Bitfinex 借贷利率突然暴涨,多笔订单以 30% 的高年化利率借出),可以说是不计成本。这是强烈的牛市信号,近两年 30% 的年化利率借贷是大牛市的准确信号。

…

[4] 福布斯报道,专家对前段时间ECB(欧洲央行)关于BTC引起财富不平等的研究论文提出批评。

ECB的观点是:

欧洲央行的论文认为,BTC的升值正在加大财富差距,使早期接受者受益,而让后期参与者受损。论文提到BTC的波动性,认为其只是一个几乎没有生产性经济贡献的投机资产。该论文还将中央银行数字货币定位为BTC的更可取替代品,认为它们能提供稳定性和金融包容性。

这一观点将BTC描绘为一种可能破坏经济现状的不稳定力量。然而,批评者认为,欧洲央行的分析误解了BTC的发展及其在金融系统中的作用。

批评者的观点:

多位专家详细指出了欧洲央行评估中的几个缺陷。Satoshi Action Fund的科学顾问穆雷·拉德博士强调反驳欧洲央行结论的重要性,他表示:“这一批评对于确保Bindseil和Schaaf的工作论文中的错误假设和偏见不被忽视至关重要,尤其是该论文可能很快会接受学术期刊的同行评审。通过公开我们的反驳论点,我们希望提供一个平衡的视角,让编辑、评审和更广泛的公众了解他们对BTC和CBDC分析中的重大局限性。”

该论文对BTC波动性的关注忽视了BTC作为价值储存的功能,类似于黄金。他们认为,BTC价格的上涨是对其作为对冲工具角色日益认可的标志,而不是投机行为。

BTC政策英国的政策负责人弗雷迪·纽(Freddie New)表示:“很遗憾,像这样的论文作者习惯性地未能审视该领域的新研究和发展——例如,BTC在压制性政权下对活动家日益重要的作用,在这些地方可能没有其他支付手段可用,或者在提供廉价、快速和安全的跨境汇款方面的作用。不进行任何最新研究确实降低了此类论文的价值。”

他们还认为,欧洲央行未能正确区分BTC与更广泛的加密货币市场。尽管加密行业可能包括投机性项目,但BTC作为一个去中心化的协议是独树一帜的。反驳中指出,BTC并不受中央实体或公司的驱动,这使得它与其他数字资产根本不同。

Satoshi Action Fund的首席执行官丹尼斯·波特(Dennis Porter)表示:“CBDC永远无法像BTC那样具备包容性,因为BTC允许任何人加入其网络,无论种族、肤色、性别、宗教、政治信仰、信用评分、住房或移民身份。BTC根本不允许歧视。”

反驳还针对欧洲央行声称BTC是财富集中工具的论点进行回应。该论点未能考虑到零售投资者的日益参与以及BTC在交易所间的分布。许多最大的钱包实际上属于交易所,这些交易所代表数百万用户持有资产,而非少数富裕个体。随着越来越多的人认识到BTC的价值,其分布正在扩大,挑战了BTC是少数人工具的观点。

对BTC价格上涨不促进生产力的论点也受到批评。反驳提到了BTC在推动技术创新方面的作用,特别是在区块链、加密技术和挖矿技术的能源效率方面的进展。这些贡献被欧洲央行所忽视,后者只关注价格波动,而未考虑BTC增长的更广泛经济影响。

…

[5] 一个叫GOAT的memecoin忽然一夜爆红。今年夏天它曾得到过知名投资机构a16z的创始人Marc Andreessen的一笔 5 万美元的无附加条件个人研究补助金。不过他拒绝认为自己和项目有关系。(仅供八卦,并非荐币,请勿参与)

今天他在播客中讲了 Truth Terminal 的起源以及 Meme 币 GOAT 的创建过程。他描述了该人工智能机器人如何开始推广 GOAT meme,然后为其创建了一个 Meme 代币,该代币的估值迅速增长至 5 亿美元。Andreessen 将此描述为人工智能与加密货币的首次真正融合。

简单讲就是有个“无聊”的人用chatgpt搞了个自动发推机器人。另外有人根据机器人说的一个梗“Goatseus Maximus”用solana上的pump.fun发了个memecoin。然后反复投喂,让机器人开始说这个memecoin。这就形成了推广的闭环。

结果这个兴趣项目被a16z大哥看到了,给了一笔钱,就突然爆了。

虽然a16z大哥说和这个memecoin毫无关系,但是,项目和币肯定都是蹭了a16z的名号才爆红的。

👉 延伸阅读 · 交易所注册与返佣教程

如果你打算进一步参与币圈交易,这几篇常用教程可以帮你快速上手:

风险提示:加密货币交易波动较大,请根据自身风险承受能力谨慎参与。