很多新人听到新闻说谁谁谁做比特币合约暴富了,又经常听到说市场大跌爆仓了几亿美元。对比特币合约又是好奇,又是恐惧,但就是不知道具体是什么东西。本文科普下这个话题。

比特币合约是什么

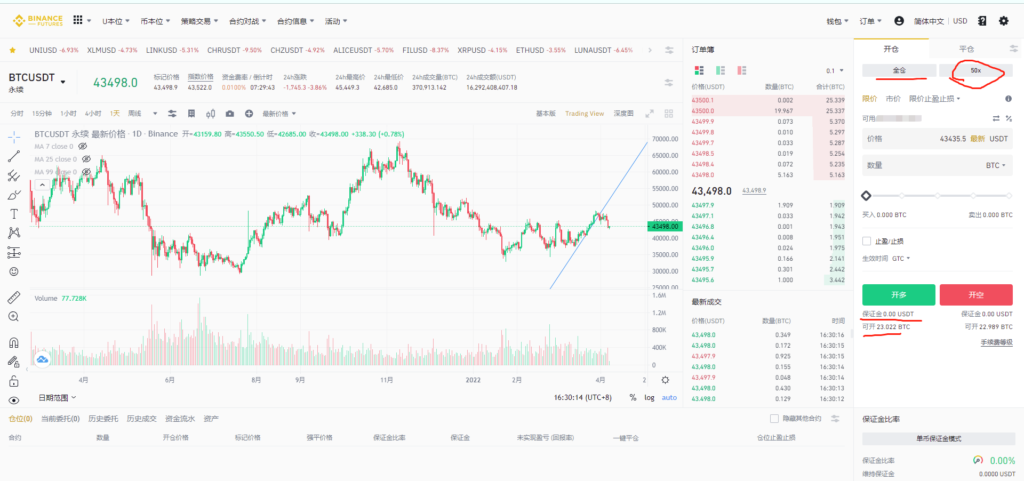

简单来讲,比特币合约是一种“杠杆交易产品”。

大部分玩家首先接触的是现货交易,有多少钱买多少币,有多少币才能卖多少币。杠杆类产品就不一样,允许你借钱买币做多,允许你借币卖出做空。

比特币合约的原理是,你以你手头的资产作为担保(保证金),做多/做空,在一段时间后平掉仓位(平仓/交割),按照价差计算盈亏(结算)。

你看涨就去做多,涨多少就赚多少差价,要是方向做反了就亏多少差价。看跌就去做空,跌多少就赚多少差价,要是方向做反了涨了就亏多少差价。

比特币合约主要包含三个要素:

保证金,杠杆倍数。以及衍生出来的“爆仓”

你需要保证金才有资格来玩。仓位除以保证金就是杠杆倍数。

简单来讲,市场一般支持100倍以内杠杆,即你可以开的最大仓位=保证金*100。

实践中,一般认为长期玩的话,3-5倍比较合适,10-20倍比较极限,50倍起基本就是赌命了。

当你方向开错了会产生浮亏,保证金理论上会不断减少,当你的保证金小于一定值(维持保证金率)的时候,就会被强平,即大家常说的爆仓。

交割时间。以及衍生出来的“永续合约”

需要一种方式使得合约市场的价格 和 现货市场 的价格尽可能一致,否则巨鳄就可以肆意利用自己的资金干预合约市场,操纵价格让对手盘爆仓。

传统商品期货里面靠的是“交割”。不管你合约市场怎么闹,到期合约市场按照现货市场的价格交割,用这种方式迫使合约价格回归到现货价格。

一般币圈有“当周交割”、“次周交割”和“季度交割”三种交割时间的合约。

“永续合约”比较特殊,“永不交割”。它靠“费率机制”来调节多空双方的节奏。一天三次,如果合约价格比现货高,多头付给空头利息。如果合约价格比现货低,空头付给多头利息。正常情况下,都是多头付给空头,单次0.01%,年化10%左右。

为什么交割合约和永续合约能使得合约市场的价格回归现货的价格,是无风险套利的力量。比如交割合约价格高于现货,那玩家可以在季度1倍卖空自己手里的现货(套保),到期交割后,稳赚当初的差价。

不过你要注意,别以为有交割期和资金费率,合约市场的价格就不会偏离现货太远。一般当周和次周偏差确实少,但是季度和次季度还是容易有偏差的。毕竟在打爆对手盘之后有3个月时间让价格慢慢回归正常。实践中我见过最多10%的偏差。

平仓盈亏

无论你做多还是做空,其实都是相当于你买了/卖了特定数额的币。

你在合约里有开单价格和平仓价格。

所以在不爆仓的情况下,你的盈亏=币数量*(平仓均价-开单均价)。

比特币合约的分类

按保证金类型,分为币本位合约和U本位合约

顾名思义,币本位合约就是用币做保证金,比如比特币。U本位合约就是用usdt这种没多大波动的法币作为保证金。

19年及之前市场主流都是币本位合约,因为合约本身就是给矿工套保锁定收益,或者大户对冲下行风险用的。

后面因为市场投机增多,或者市场走熊,大家不愿意持币,更愿意用usdt单纯的赌多空。

个人建议比特币、以太坊这种头部币种可以玩币本位,因为你可能长期持有。但其他币种要么不玩合约,要么玩玩U本位,因为它们很容易贬值。

按交割周期,分为交割合约(当周、次周、季度)和永续合约

这个上面已经介绍了,讲讲实践中的用途吧。

一般当周和次周用的少,因为交割期太近了,万一行情没波动白交割了。

如果季度合约相比现货溢价不大(2%以内)的话,可以用季度合约。季度合约溢价大的话,用永续合约。因为万一市场由看多情绪激烈突然大跌的话,季度合约的溢价可能很快消失,你会白亏那2个点。

如果你觉得市场要转好了,牛市要开始了。建议在季度合约占个坑。因为牛市一般季度合约溢价会持续扩大,3%-5%也正常。如果你用永续合约到时候会很贵,一般日息能到0.1%,持仓一个月要亏3%的仓位钱。

按币种算,很多币都支持合约

比如比特币有比特币合约,以太坊有以太坊合约,很多小币种也有。

一般建议玩合约的话只玩比特币,波动小一点,反而亏的少,赚的多。

以太坊一类的,波动太夸张了,不是很好做。你看着它是涨的多,但问题是你损的也多,做对了也拿不住。

比特币合约爆仓

杠杆越高,爆仓越快。币种波动越大,爆仓越快。仓位越大,亏得越惨。

建议:

1、没玩过合约的就别玩了。毕竟大部分人都亏。

2、已经在玩合约的,建议做合约的和玩现货的分两个账户,现货最好交给夫妻共同保管。因为合约很容易上头,一冲动就没了。日常也要经常提现到银行卡,最好变成实物,毕竟不好套现。这是生死线,平常做不好关键时刻就要吃大亏。

3、玩合约亏钱的建议别再投入了。

无底洞的。很多人觉得目前亏得很多了,需要搏回来。往往这种心态会导致亏更多。回头一看原来那点负债还可控,一点点滑向深渊。

控制好现金流,量入为出。什么时候状态好说不好,但是如果不控制好投入,进入负债,根本活不到那一天。

都是肺腑之言,请大家谨慎。

比特币爆仓小技巧,挽回仓位的0.5%起损失

强平机制有个维持保证金率的概念,一般维持保证金率=可用保证金除以仓位价格。一般低于0.5%,强平引擎就要接管你的账户了,直接用市场价去平仓,剩余的残渣就交给平台的风险保障基金了。理论上至少有仓位0.5%的爆仓残渣被系统没收了,如果是10倍杠杆就是本金的5%,小币种或者杠杆高的话更多。

建议在爆仓价格之前,挂个根据“标记价格”触发的市价全平,你主动平仓,而非被爆仓,爆仓残渣就能省下来。

盘点币圈近4年重要的比特币合约爆仓事件

2018年比特币从6K刀闪跌到3K刀

2018整个一年,比特币都在6K刀撑住,数次反弹,最后一次没撑住,迅速跌了一半。

无数人破产,给很多人上了一课。

2020年312比特币大跌

2020年新冠疫情(COVID-19)给金融市场带来了一只黑天鹅,比特币单日大跌40%,短短几天跌幅70%之多。

要不是Bitmex的老板Jack拔了交易所的网线,强平爆仓的卖出盘能把比特币价格继续向下压,到哪里都不知道。

看到那个巨大的成交量了吧,都是尸体。

无数的玩家,甚至做市商都爆了,只要有一点点杠杆都死了。

2021年519比特币大跌

主要是21年市场太疯狂了。

狗狗币带来了很多新韭菜。新韭菜接受教育是难免的。

单日暴跌34%,以太坊单日暴跌50%左右。

对新韭菜来讲是刻骨铭心,对老韭菜来讲其实还好,因为早有预料。

比特币爆仓的教训

就是“常在河边走,哪有不湿鞋”。

好好参考我上面说的“现货和合约隔离,严格控制投入”吧,能保命。

比特币合约的交易平台的选择

其实这个答案很明确。币圈交易所业务发展了5年多,很成熟了。

你在中国就用币安,欧易okx。安全性、稳定性、费率都没得说,其他交易所没得比。

有需要就点上述链接去注册,有手续费20%起返佣优惠。

本文属于“币圈趣味科普”系列之一:

1、【科普】为什么使用defi产品前会有approve这么多余的操作?

3、科普比特币合约,永续合约和比特币爆仓