Note: 本期内参共约3000字,主要内容有:宏观态势,BTC提高夏普率,矿工低收入,机构主导本轮牛市,等。

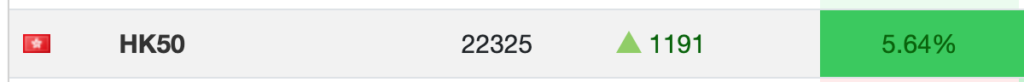

/1. 周三,十一假期第二天。黎以局势恶化,美股继续全线下跌,BTC受拖累回撤至61k附近,并一度触及60k一线。Cointelegraph 报道,随着中东紧张局势加剧,现货BTC ETF 出现一个月以来最大的单日净流出,此次资金流出扭转了连续八天的净流入趋势,机构投资者似乎对中东紧张局势升级感到震惊。但是hk50却大涨超5%,走出独立行情,似乎呼应了昨天的标题,凸显东方已成为独有的全球避险市场?

现在是两种和平观的较量。一种是“打服”,大小霸王,想打谁就打谁,柿子拣软的捏。另一种是“德服”,和为贵,以戈止战,对弱者不开第一枪,而总是勇于对最强者亮剑。

以前曾经是“打服”更受资本青睐。大炮一响,黄金万两。美元环流加上世界动荡,成为收割利器。

但是这套打法是有一个前提的,那就是老美不能被拖入区域战争的泥潭,它才能把自己本土作为资本的避风港,笑纳全世界回流的美元资本。

如果它陷进去了,泥潭就可能演化成帝国的坟场。黄金万两可能就不是赚到的,而是亏掉的。无底洞一般地吞噬存量财富,把帝国经济拖入衰退的深渊。财富回流速度不及财富摧毁的速度,帝国列车就要失速了。

于是就扛不住高息,就要降息。财富回流速度进一步减缓,就更加不够挥霍的和毁灭的,于是倒逼进一步降息宽松,于是财富回流就更加减缓,恶性循环。

金融战线上失败,就会在物理战线上更加疯狂。于是就策动更大规模的地区局势动荡和冲突升级,以图驱赶资本羊入虎口。

但是物理战线上更加疯狂,就势必陷得更深。当帝国躬身入局,深陷泥潭,财富以更快的速度消灭,本土衰退的风险就更大了。于是金融战线上就会更加失败。又一重恶性循环。

更重要的是,之前文章说过的“超级变量”。之前全球动荡,资本避险只有帝国这一个A选项。现在则多了东大作为另外一个B选项。

而且资本都不是傻子,都能看出来,去了帝国就是要被拿去填坑的。如果坑能填上自然还好,如果无底洞填不上(打不赢)呢?这些资本进去不就是成了填线的炮灰了么?

反观B选项,东风快递一发入魂。哪里才是更稳妥地避险之地,很清楚了吧?

乃至于资本代理人、全球最大的资产管理公司之一贝莱德(BlackRock)最近都上调了对中国股票的评级,从“中性”调整为“超配”。这是它在明牌向全球资本喊话:去中国吧,那里安全。

…

美元指数升至101上方。黄金报2655刀。市场目前正在密切关注以色列可能的回应,担心局势可能升级为全面的地区冲突。投资者也在关注民主党的蒂姆·沃尔兹(Tim Walz)和共和党的JD·万斯(JD Vance)之间的副总统辩论,以观察可能的政策和经济影响。与此同时,最新的职位空缺数据显示劳动力市场仍然具有弹性,而制造业部门则保持停滞状态。投资者现在期待着本周更多的劳动力市场数据,包括周三的ADP就业调查和周五的九月份就业报告。

…

/2. Matrixport 报告,称学术论文通常探讨BTC如何提升投资者的夏普比率,改善投资组合多样化、以及降低机构投资者的整体波动性。多个方面也证实了将BTC纳入投资组合带来的好处。然而,更直接的方式是强调BTC相较于其他资产的持续优异表现。

YTD回报率:原油 -4%,美元 -1%,美债 +3%,日经指数 +14%,标普500 +21%,纳指 +23%,黄金 +29%,BTC +53%。

?:此前写过一些文章介绍配置BTC提高投资组合夏普率的文章。

…

/3. BTC矿工在2024年9月份的收入有所下降。根据Matrixport的图表报告,BTC矿工在9月份从区块奖励和交易费用中获得的总收入为8.157亿美元,这是2024年至今收入最低的一个月。这一下降可能与BTC价格波动、挖矿难度增加以及BTC网络减半事件有关。减半事件导致挖矿奖励减少,从而影响了矿工的总收入。

尽管9月份的收入有所下降,但BTC矿工的总收入在2024年仍然显示出一定的弹性。例如,根据CryptoQuant的数据,BTC矿工的日收入在2024年3月7日达到了7860万美元的历史新高。这表明BTC挖矿行业在面对市场波动时仍具有适应性。

?:继续洗牌。由于2021年打击挖矿拖慢了算力增速,导致剩余算力的盈利能力一直维持在高位。如果挖矿需要在长期回归中性收益率,那么就必须让矿工经受更大的打击和压力,才能足够中和此前的盈利。

…

/4. CoinDesk的高级分析师James Van Straten提出,当前的牛市周期自2023年年中开始,与以往不同,这一轮牛市更多是由机构投资者所主导。这意味着市场的主要推动力来自于专业投资机构,而不是个人散户投资者。

这种变化可能会影响市场的动态和投资策略。通常,机构投资者更加注重长期的投资回报和风险管理,他们的参与可能会使得市场更加稳定,但也可能导致流动性减少和波动性降低。

?:ETF的推出更进一步加速了机构的进场。这是不可逆转的趋势,毕竟BTC的体量也早已过了仅靠散户就能继续发展的阶段了。

…

/5. 根据CryptoQuant的数据,场外交易市场(OTC)上的BTC总量超过了410,000枚,这是自2022年5月以来的最高水平,并且是3月份185,000枚的两倍多。这表明场外交易市场的流动性增强,有能力完成大额订单。场外交易客户主要是零售交易平台以外的高净值个人或机构,他们通常通过场外交易进行大量买卖,以减少对市场价格的影响。场外交易余额的上涨可能表明有大额交易在进行,或者有机构在积累BTC。

这一增长与2020年末至2021年初的情况相似,当时场外交易余额在六个月内从235,000枚飙升至435,000枚。不过,当时BTC的价格在上涨,而现在略有下跌。这种场外交易市场的活跃度可能预示着机构投资者对BTC的兴趣增加,这与CoinDesk高级分析师James Van Straten的观点相呼应,他认为当前的牛市周期更多是由机构主导的。

?:大额换手一般都会走OTC协商价格,以免对场内价格造成影响。现在cmc上的数据,场内BTC的日交易量也就80多万枚BTC而已。

👉 延伸阅读 · 交易所注册与返佣教程

如果你打算进一步参与币圈交易,这几篇常用教程可以帮你快速上手:

风险提示:加密货币交易波动较大,请根据自身风险承受能力谨慎参与。