Note: 本期内参共约4000字,主要内容有:宏观态势,加密资产象限图,微策略溢价或不可持续,铜金比和BTC的奇妙同频,特朗普胜出或利空模因币,Solana特征,央行研究BTC,Vitalik对ETH的辩护及评论,Tether的储备情况,等。

周一,美股开盘加密板块普涨,BTC突然拉升,一度站上69k。这个地方有一个10月20号前后形成的阻力位,看是不是要一举突破了。如果突破并拉升,那么10月中旬的阻力位就是一个强势信号,而24号和26号的插针则是最后支撑点测试。usdt 7.13-7.14,和usd/cnh 7.137基本持平。

美元指数横亘在104.2一线震荡。黄金在续创历史新高后暂于$2742整理。一轮由美国经济韧性迹象和对特朗普在11月5日选举中胜利的押注推动美债收益率上涨。市场对美联储将采取更谨慎的进一步降息措施的预期也在增加,预计在即将召开的会议中,可能会选择更温和的25个基点的降息幅度。投资者现在关注本周更多的美国经济数据,包括JOLTs职位空缺、初步GDP读数、PCE价格指数和PMI报告。在政治方面,市场赔率显示特朗普将在11月重新入主白宫,推高美元和国债收益率,因其可能实施更具通胀压力的政策,如提高关税和减税。美元全线走强,对日元大幅反弹,此前日本执政联盟失去了议会多数席位,进一步复杂化了日本央行的加息计划。

…

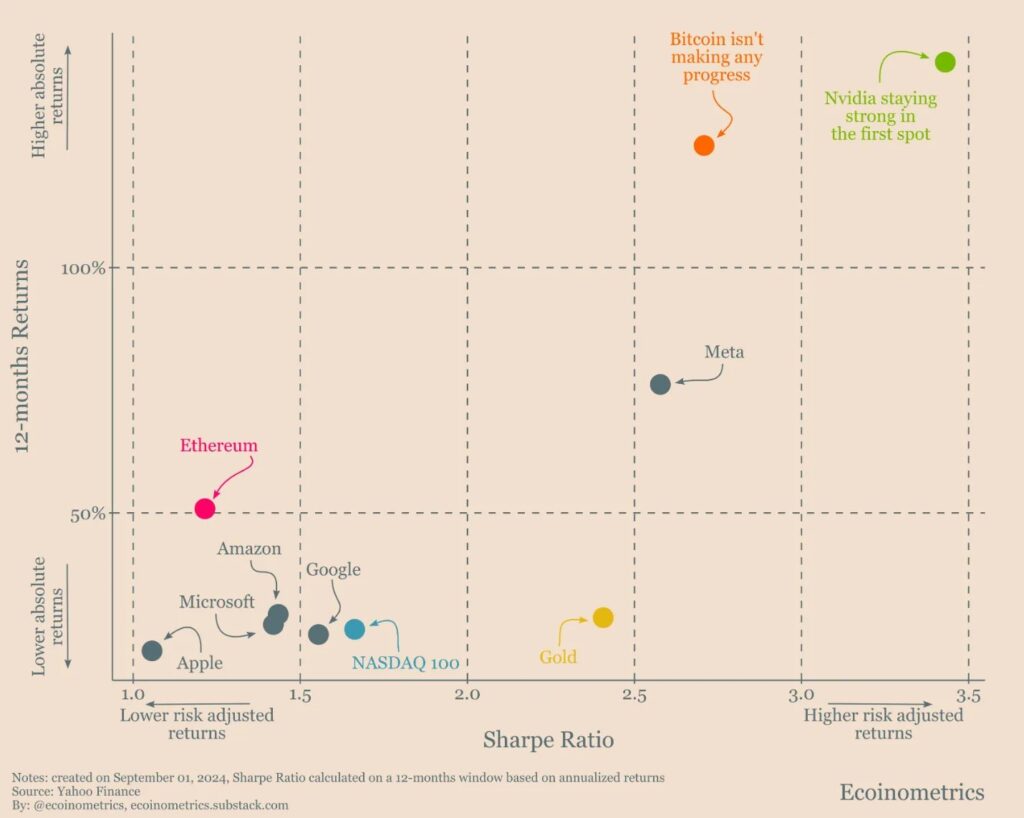

[1] 下面是一张十分有趣的图。

图中对比的是几家著名的美股公司,以及黄金、BTC、ETH等加密资产的“象限”位置。

其中,横坐标是“夏普率”,衡量的是单位回报所需要承受的波动性风险。越偏右,风险越高。

纵坐标是“年回报率”。越向上,回报率越大。

可以看到,BTC是高波动风险、高回报,而以太坊是低波动风险、低回报。以太坊所在的位置更接近于上市公司。

不过,ETH的波动性风险居然比微软、亚马逊、谷歌,以及纳指100都要低,而回报率更高,这是怎么回事?

觉得,大概是因为夏普率是风险除以回报。ETH的波动性风险肯定比头部美股要高得多,但是由于其潜在的高回报率,导致其夏普率其实不高。

…

[2] Steno Research在报告中说,微策略股价目前相对其持仓BTC价值的溢价不太可能持续。

微策略 8 月份进行了 10 比 1 的股票拆分,可能促进了其股价的上涨。

MicroStrategy 相对于其BTC储备的溢价最近已飙升至近 300%。

报告认为,预计BTC在Q4及 2025 年将表现强劲,这意味着需要更高的购买需求来维持微策略当前的溢价,这是不可持续的,尤其考虑到在 2021 年牛市期间,其溢价大部分时间低于 200%。

觉得,溢价下降有两条路:一是微策略股价下跌,二是BTC上涨。可能是双向奔赴。但显然微策略的表现,对于提振BTC直接投资者的信心,有拉动作用。

…

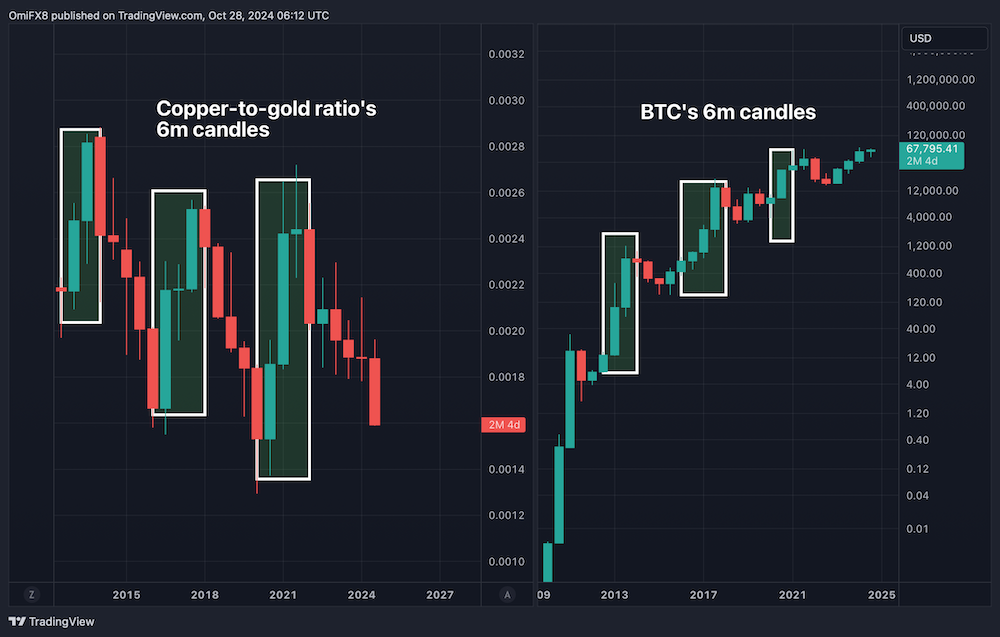

[3] Coindesk的研究员,找了一个奇特的“指标”——铜金比——即,国际大宗贸易中,铜价和金价的比值。

而后他发现了一个奇特的相关现象:每当铜金比反弹上升,就会和BTC牛市同频。而目前同金比又处于低位,他认为这暗示了BTC年底突破有困难。

不过,也许这是铜金比反弹前夜呢?

铜是工业用途,金则更多是价值存储或者避险。铜金比下跌,说明什么?经济不振,工业需求减弱。同时,避险情绪升高,资金去买黄金。

黄金作为零息资产,是对通胀预期的对冲。经济停滞,物价通胀,这就是经济学上的滞胀了。所以,铜金比下跌其实就是滞胀的一种表现而已?

分析师认为,铜金比下跌是典型的风险规避(risk off)信号。

相反地,铜金比反弹,说明滞胀暂时缓和。也可能是刺激政策拉动了经济。风险偏好(risk on)。这时候就会与BTC的牛市同频。

但是未必谁是先行指标。也许BTC先行呢!从历史数据看,似乎也是BTC先行。BTC对全球流动性变化比工业金属更敏感,似乎更对一些。所以,研究员的结论未必正确。

…

[4] 哥伦比亚商学院兼职教授 Omid Malekan 发表观点称,如果特朗普在即将到来的美国大选中胜出,将对模因币市场带来利空影响。

这是一个有趣的观点。

最近听到太多声音认为明年牛市还会继续2023-2024的模因币热潮模式。价值币继续受冷落。

于是好多KOL都开始强烈推荐粉丝们积极“埋伏”各种模因币,以布局明年的大牛市。

但是,市场常常是“反者道之动”。他们的积极布局,可能是镜花水月,竹篮打水终成空。

称,模因币本质上是一种经济民粹主义的体现,是对风投支持和内部人士代币不公平代币经济学的抗议。他指出,共和党全面胜选后,ICO、代币空投等活动将重回市场,这种监管明朗化反而会使加密市场重新聚焦于去中心化应用等实质性项目。

Castle Island Ventures 联合创始人 Nic Carter 说,模因币炒作热潮在很大程度上是对美国证券交易委员会压迫性监管的反应;如果 SEC 理性监管,市场交易模因币的需求就会减少。

的确如此。

应对市场保持敬畏之心。避免线性思维。

策略是远离模因币。继续持有实用型代币,也就是有实际使用价值的。就这样。

…

[5] Coinbase Institutional 发布的研究报告说,Solana 网络活跃度呈现出显著的地域性特征,主要集中于美国时区,并在美国太平洋时区表现出更高的活跃度。其交易费用峰值出现在世界协调时 20:00(UTC+8 次日凌晨 4:00),这一时间分布特征表明其核心用户群体可能主要分布在美国西海岸地区。

而且,Solana 网络的费用支出高度集中,前 0.13% 的用户账户贡献了 90% 的非投票交易费用(高度集中!),其中去中心化交易所(DEX)相关活动占总成功交易费用的 75%-90%,显著高于以太坊的 55%-65%。

分析师指出,Solana 生态系统目前的收入来源主要依赖于 DEX 交易活动,这种集中度可能源于其活跃的模因币生态。

觉得:

第一,Solana真的就是美国人在炒。

第二,也许不排除是少数人在制造虚假繁荣,因为交易的账户分布高度集中!

第三,结合上一条来看,当模因币热/价值币冷的倒反天罡被再次反转,模因币热潮褪去的时候,Solana的屁股可能就要露出来了。

千万不要被短期的繁花迷乱了双眼。

…

[6] 福布斯报道,近年来,各国央行和金融机构开展了越来越多的研究,重点关注BTC及其对货币政策的潜在影响。这些由明尼阿波利斯联储、欧洲央行(ECB)和国际货币基金组织(IMF)等组织发布的研究强调了一个关键主题:BTC和其他加密货币的颠覆性可能会限制央行履行其管理经济的传统职责的能力。这些研究表明,货币政策制定者对BTC的重视程度远超以往。

请注意很早之前就说过的一件事:IMF允许成员国央行持有加密资产的框架性指导,应该要在2025年初生效了。届时会带来怎样的影响,拭目以待吧!

…

[7] 以太坊创始人Vitalik Buterin 最近发表了一篇长文,为以太坊基金会的例行 ETH 出售进行辩护,强调这些销售用于支付以太坊开发人员和研究人员,以维持网络的权益证明机制,实现低费用、不到 30 秒的交易确认、零知识证明的隐私特性,并使网络自 2016 年以来无中断运行。

他还呼吁批评者们“给予一些尊重”。当被问到为何以太坊基金会不将所有 ETH 用于质押以通过收益来覆盖成本而不是出售时,他解释道,以太坊基金会希望避免在有争议的硬分叉事件中被迫做出“官方选择”。

哑然失笑。写了一点儿评论:

但是,事实上以太坊基金会在过去数年,持续成功主导非常多次的硬分叉,这已经充分体现了,以太坊基金会成功压制了其他制衡力量,乃是以太坊项目的单一实际控制方。

作为对比,试想Bitcoin Core能成功主导BTC的硬分叉,把BTC的PoW改为PoS吗?

去中心化,绝不仅仅是技术层面上的多节点,也不是财务层面上的持币分散,而更重要的是控制权上的分散和制约,让任何一个单一行为主体都因为其他势均力敌的主体“敌视”和“制衡”而动弹不得,不能肆意妄为。

…

[8] Tether公司,就是USDT的发行商,拥有怎样的储备呢?

最近他们公开披露:持有价值近56亿美元的 BTC,近39亿美元的黄金,加起来总价值近100亿美刀(10.27价格)。另外,他们还持有超过1000亿美刀的美债(这两年利息赚到爽?)。

怀疑他们会不会遇到长短期限错配问题。如果USDT用户大量赎回,会不会造成挤兑?

当然,Tether管理的一直挺好,加之是个黑盒,并不透明,反而比较有效地杜绝了用户挤兑的发生。不过这个风险始终如利剑高悬。

👉 延伸阅读 · 交易所注册与返佣教程

如果你打算进一步参与币圈交易,这几篇常用教程可以帮你快速上手:

风险提示:加密货币交易波动较大,请根据自身风险承受能力谨慎参与。