Note: 本期内参共约6500字,主要内容包括:一周回顾,宏观态势,市场综述,BTC牛市阶段,ETF立功了,降息是不是放水,USDT的监管风险有望解决,SOL ETF获批可能性,神鱼资金管理亮点,BTC牛市观点,矿企发债加仓,特朗普提名财长,等。

过去一周,2024年第47周,是BTC芝麻开花节节高的一周。周一(11.18)开盘90k,收盘92k。周二收盘92k。周三收盘94.7k。周四收盘96.6k。周五收盘98.6k。周六最高摸到99.6k,收盘98.4k。周日(11.24)回踩5日线97.3k,稍事歇息,目前拉回98k。

这一周也是美元指数继续强势上行的一周。美元指数延续9月份以来的上升趋势,并强势突破了107关口,收于107.52高位,这是美元指数近2年来的高位。受美元强势、资本继续被强势吸引的影响,usd/cnh也滑到了7.258,并导致上周大A周五收盘突然急挫。本来SSE自周一开盘3344.69点,周内延续良好上升趋势,但周五突然一根阴线,从开盘3368.04点就给怼到了收盘3267.19点,日内急挫超3个百分点。

这一周黄金也取得了大幅度的反弹回升。自11.15黄金回调至$2562的局部低点之后,便持续反弹,目前已重新回升到$2700上方,收盘报$2715.8。早前说过,BTC要追赶黄金的步伐。11月这么一个此消彼长,BTC就又跑到黄金前头去了。

这一周美债收益率倒是没有继续狂飙突进,而是暂时盘旋在4.411%的位置。中债依旧在2.086%这个低位徘徊。所以在债券市场上,我们还没有观察到明显的拐点。

…

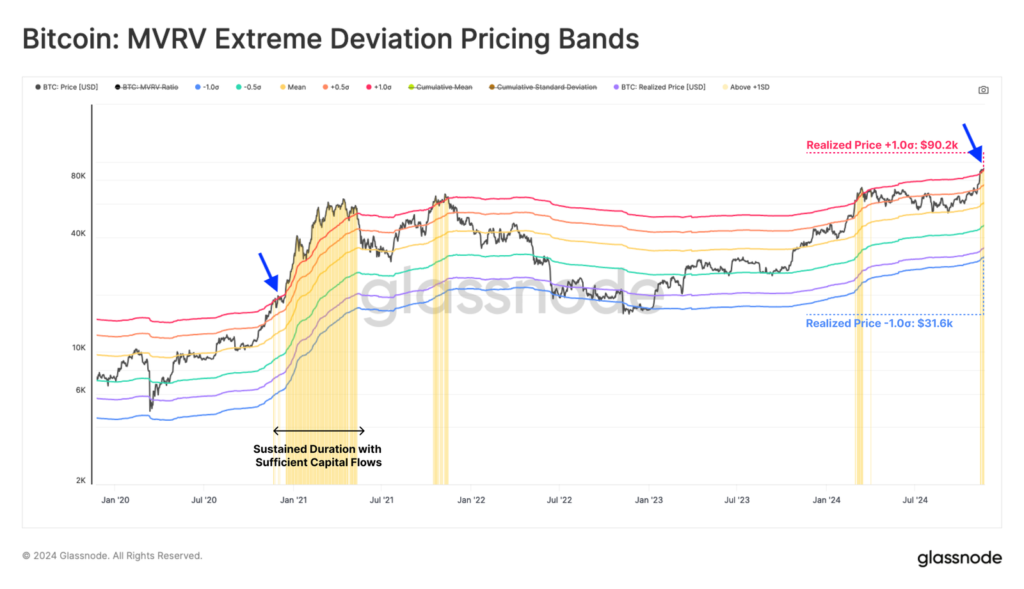

从MVRV指标来看,在接近10万刀之际,BTC目前所处的阶段,与2020年底、2021年初BTC价格刚刚压过已实现价格的加1个sigma(下图红色图线)并即将在后续的牛市进程中拉着+1 sigma图线上行的牛市启动初期(蓝色箭头所指)十分相似。

当然这一切,有赖于接下来可持续的、充足的资本流入来支撑。

虽然,在十万刀的当口,很多人开始畏缩,减仓甚至清仓下车。但是,却是充满信心的。这轮牛市,刚刚拂晓黎明。一轮红日,即将从太平洋的东方冉冉升起。

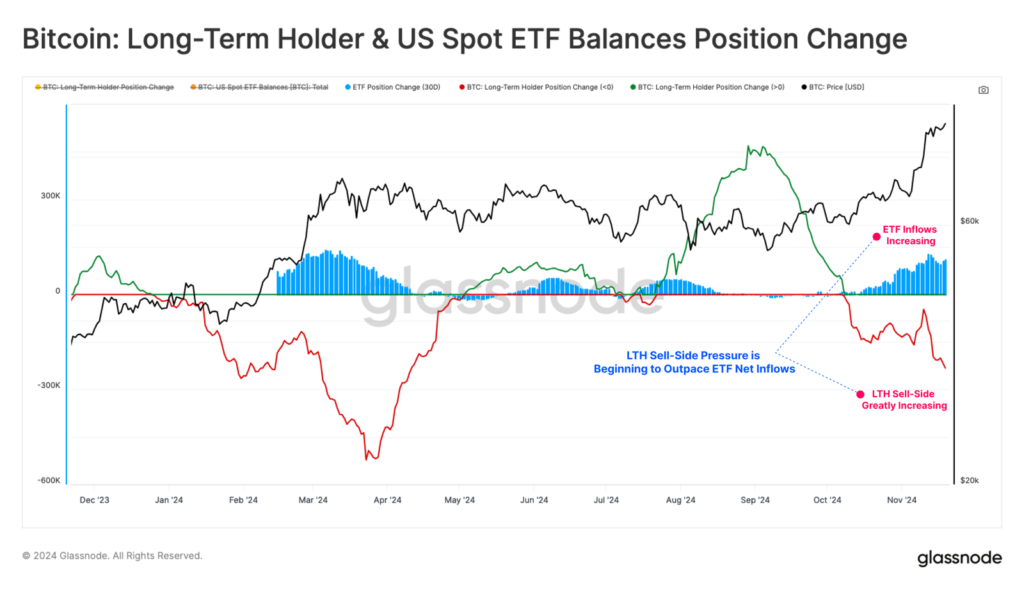

对于资本流入和因价格上升而获利了结的抛压承接做出显著贡献的,明显是年初上市的BTC ETF们。从下图可以看出,来自LTH(长期持有者)的抛压,基本上都被ETF们的净流入所吸收。

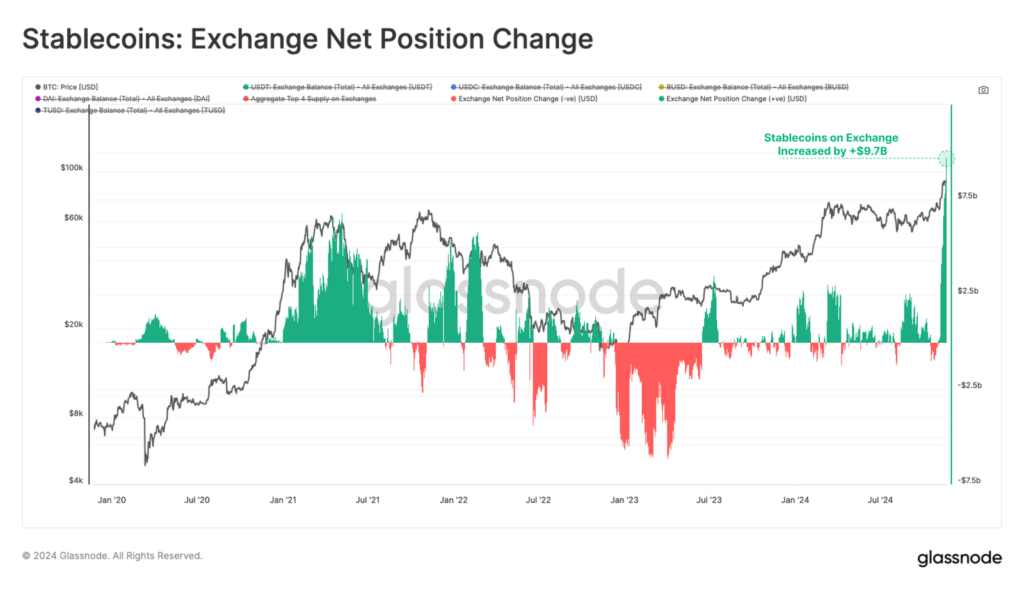

同时我们还可以看到稳定币的大幅流入。近百亿刀规模的稳定币,是市场上涨最坚实的支撑。这个规模,是大幅超过2021年那一轮牛市的。

而从BTC自身的周期来看,看似令人瞠目结舌的大幅度暴涨,其实对BTC而言和以往周期并无什么特别不同的地方。一切都在既定轨道之内。

而现在,走到了一个分歧的关键点!接下来到底是走2015-2018的周期(上图蓝色图线),还是走2018-2022的周期(上图绿色图线),就是非常有意思的一件事情了!

如果接下来继续急涨,那可能不是个好事情,就很可能走绿色图线,那么就走到幂律衰减陷阱里。即便像2021最高20倍,那么用2022年底16k低点乘以20倍也只能得到32万刀的高度。

而如果接下来稍慢一些涨,拉长一些时间,走得扎实一些,多蓄积一些力量,集中到后半段冲刺,那么反而有可能走出蓝色图线的形态,也就突破了幂律,走出反幂律的大突破。按2017最高100多倍,用2022底部16k相乘,那么上升空间就可以扩大到160万刀的惊人高度了。

至于到底要怎么走,我想不要定势思维,束缚思想,而是尽情交给市场去决定,跟随市场一同见证,精彩纷呈的不可思议吧!

…

综合而言,BTC才是对宏观流动性变化最灵敏的指示器。它的感受最敏锐。它跑得也更快。有些朋友觉得美联储目前的降息不是放水,以为只有扩表才是放水。其实在宏观调控手段中,放水的方式多了去了,它们的作用和效果千差万别。

扩表是美联储直接释放基础货币,但是对于以负债和杠杆为基础的经济体而言,基础货币并不会直接影响现有杠杆。而降息则不同,它不仅会逼出ONRRP池子里面空转的流动性,更重要的是会直接影响社会杠杆率和既有杠杆的安全性。

就像一间用竹竿支撑起来的屋子,在地板上刨坑挖土只要还没挖到竹竿支撑的地方,一时半会可能还无大碍;但是如果直接对着竹竿猛踹两脚,可能屋顶立马就要摇摇欲坠了。

缺乏知识不可怕,因为我们可以学习。最最重要的是,放开眼界,打开格局,解放思想,不要做一只作茧自缚的井底之蛙!

…

[1] 华尔街日报:Cantor Fitzgerald要收购USDT发行商Tether公司5%的所有权。Cantor Fitzgerald 目前是 Tether 最重要的银行合作伙伴之一。Cantor Fitzgerald 首席执行官 Howard Lutnick 将担任特朗普的商务部长。

嗯,连起来看。USDT的监管风险或许将有机会在这一个周期化解。好事。

…

[2] Nate Geraci(ETF商店总裁):相信 Solana ETF 最迟在明年年底获得批准的可能性很高,SEC 目前可能正在与发行人就该产品进行接触,这显然是一个积极的信号。

华尔街做事一向是不含糊的。去年底从Messari唱衰ETH,唱多SOL,就看出了华尔街的布局早已开始。狼群擅长团队作战。

华尔街的动力之前也讲过,一方面是对于当初被FTX的SBF忽悠入了套,梭哈了不少SOL,那么FTX暴雷了,它们要自救;另一方面则是他们希望捧起自己更有掌控力的场子,这是屁股决定脑袋的常理。

2023年底,就在年终报告里写道,ETH的低碳叙事需要找到买单方。ETH何时能重新被华尔街资本青睐?究竟需要什么样的投名状?V神出局有没有可能?

…

[3] 看到神鱼谈他的资产管理规划(下图)。马上注意到的一个亮点是,他对法币钱包的资金量的配置标准是4%收益率足够覆盖生活支出。马上反应出,他真的是很有钱了。或者说,他真的是很保守、稳健的了。为什么呢?可以简单计算一下。

朋友应该记得,仓位 x 4% 覆盖支出,这其实是经典的财务自由标准。

设想你家庭年支出10万元rmb,那么除以4%就可以反推出法币钱包应该保有250万元的现金或等价物,而且其中一部分还必须是法币计价资产以保证4%的年华收益率。

如果年度开支是20万元,那么就需要保有500万元法币现金或等价物。

也就是说,他的标准是,仅靠法币钱包就已经是财务自由的状态了。即便所有的加密资产都灰飞烟灭,他的生活状态依旧不会遭到任何冲击。

对于很多朋友来说,可能是很难做到这个标准了。毕竟,大部分人能从日常生活中勒紧裤腰带,挤出来一点点闲钱,拿来投资加密资产,就已经是殊为不易的了。

如果要求先积累出来足够财务自由的法币资产,然后在此之外才能去投资和配置加密资产,那简直是难如登天了。

推测,他的这个资产管理配置结构应该是倒过来实现的。即,先通过加密获得了大量财富,然后把一部分转为了法币资产。

这对我们也有一定的借鉴意义。即,先通过高收益的加密投资获得财富增长,然后在合适的阶段,逐步调整资产配置,实现更为稳健的资产结构和财务自由方式。永远保留适当的法币备用金和安全垫,让我们的加密投资之路更加抗震。

…

[4] Arthur Hayes(BitMEX创始人):BTC今年年底会达到 10 万美元,而到 2025 年年底,可能会达到 25 万美元。

他建议第一次经历牛市的人保持理性、适时套现,如果总是抱着“我可以赚得更多”的情绪,最终导致失去已经拥有的财富。

难点其实总是在于,离场计划。离场后如果发现“卖飞”了,能否克制住自己,不在更高位重新“杀回来”。

比如像今年7月份“卖飞”BTC的德国政府。此前持有 49,858 枚BTC,全抛售了,平均抛售价格57,900刀,“赚取”了28.9亿美刀。可是这仓位现在价值却已经超过49亿刀……

满仓经受仓位价值70%-80%的缩水,其实也是一件十分酸爽而难得的人生体验。哈哈~

经历过这种体验的人生,是更加完满的人生。经历过这种考验的人,自此面对人生中的挑战,将更加无所畏惧。

…

[5] 矿企 MARA:官方公告,公司已斥资 5.5 亿美元买入 5,771 枚 BTC,均价 95,554 美元。目前该公司共持有大约 33,875 枚 BTC。

此前它刚刚发行了10亿刀的零息可转债。这么迅速就操作加仓了。棒。

学微策略学得不错。

他还有一半资金。嗯,现在这样子,机构都这么玩,是很难下来的了。

…

[6] 网传:特朗普提名亿万富翁斯科特·贝森特担任财政部长一职。

之前网传的两位热门人选前美联储理事凯文·沃什(Kevin Warsh)和阿波罗全球管理公司的马克·罗文(Marc Rowan)都不是哎。

斯科特·贝森特(Scott Bessent) 是一位著名的对冲基金经理和投资家,以在金融市场上的敏锐洞察力和卓越投资业绩闻名。他的职业生涯涵盖了多个金融机构的高级管理职位,其中包括作为乔治·索罗斯(George Soros)的首席投资官(CIO)(2011年),管理着量子基金(Quantum Fund)的巨额资产。他也是自己的投资公司 Key Square Group 的创始人(2015年)。

贝森特的投资风格以全球宏观策略为核心,专注于通过分析宏观经济数据、政策变化和市场趋势进行跨资产类别的交易。

如果斯科特·贝森特被任命为美国财政部长,他的背景和投资风格可能会为财政部带来一些独特的特色和政策倾向。以下是可能的亮点和特色:

1. 全球宏观视角的决策风格

贝森特在全球宏观投资领域的经验表明,他对跨国经济和金融市场的动态有深刻理解。如果担任财政部长,他可能:

– 更加关注全球经济中的复杂相互作用,例如贸易流动、货币政策协同和资本市场波动。

– 在应对国际经济挑战(如全球供应链问题、国际税收合作或贸易争端)时,采取更加精细化和前瞻性的策略。

– 倾向于利用全球资本流动分析,帮助制定政策以吸引外资、维护美元的全球储备货币地位。

2. 强调灵活和市场导向的政策

作为一位对冲基金经理,贝森特习惯于在快速变化的市场中寻找机会并管理风险。这样的风格可能体现在:

– 动态应对经济危机:通过灵活的政策工具(如财政刺激、债务管理等)快速应对突发性经济冲击。

– 市场友好政策:可能更倾向于减少繁琐的金融监管以支持资本市场活力,但也会平衡风险。

– 数据驱动决策:通过深入的经济数据分析调整财政政策,从而实现更精准的经济刺激或资源配置。

3. 着眼长期竞争力

贝森特深谙投资的长期价值创造,可能会强调美国经济长期竞争力的建设,包括:

– 基础设施投资:推动大规模投资于交通、能源、科技等领域,以保持美国经济的全球竞争力。

– 教育和创新支持:可能建议更多财政资源投入到教育、研发和高科技领域。

– 应对气候变化:关注可持续投资的潜在收益,推动绿色经济和新能源发展。

4. 风险管理能力突出

贝森特对风险管理的重视可能为财政部带来新的视角,特别是在处理国家债务和国际金融市场波动方面:

– 国家债务管理:利用他的金融背景制定更精细的债务管理计划,例如优化债务期限结构、降低融资成本。

– 地缘政治风险应对:提前部署应对全球冲突、贸易紧张局势等风险对美国经济的影响。

– 应对金融市场波动:可能更加主动地协调财政和货币政策,降低市场剧烈波动对经济的冲击。

5. 创新财政政策工具

贝森特的对冲基金经验可能促使他探索更多创新型财政工具:

– 主权投资基金:考虑创建类似主权财富基金的机制,以更主动地利用国家资产和资源进行战略性投资。

– 新型债务工具:发行更具创新性的政府债券(如与通胀或经济增长挂钩的债券),以吸引更多国际投资。

6. 更密切的财政与货币政策协调

作为一位熟悉货币政策和金融市场的专家,贝森特可能与美联储保持更紧密合作:

– 共同稳定市场:在危机时刻更快速协调财政和货币政策。

– 共同推进改革:例如通过财政政策支持货币政策在实现就业和通胀目标上的效果。

可能的挑战

尽管贝森特的背景赋予他许多优势,他也可能面临一些挑战:

– 政治经验不足:作为一位投资家,他可能缺乏应对国会复杂政治环境的经验。

– 市场导向的批评:他可能被部分人视为过于偏向市场利益,忽视社会公平问题。

– 民众压力:对冲基金经理的身份可能让他在推行与普通民众相关的政策时面临更多质疑。

总的来说,如果斯科特·贝森特担任美国财政部长,他可能以其敏锐的全球视角、风险管理能力和市场导向策略,为财政部带来灵活性和创新性。然而,他需要在平衡市场效率与社会公平、以及应对政治挑战方面展示更多适应力和妥协精神。

如果他当财长,反而可能以较务实和平衡的态度对待和处理中美间贸易关系。这也许反映了特朗普在第二任期或许并不是要真的搞两败俱伤、你死我活的斗争,而是要以战促和,谋求美国优先的利益。

👉 延伸阅读 · 交易所注册与返佣教程

如果你打算进一步参与币圈交易,这几篇常用教程可以帮你快速上手:

风险提示:加密货币交易波动较大,请根据自身风险承受能力谨慎参与。